项目背景

基于中国银行全球市场部推出的交易序列认证课程,持续深化认证学员的体系化培养,提升学员的全球化视野和本土化经验,保证知识体系的先进性,将最新的学界业界实践结合到实际工作中,持续提升各项业务能力。

设计思路:

1)根据不同职能(交易员和销售交易),设计不同的必修选修课

2)根据不同层级(初中高),在纵深课程上有所区分

3)交易员序列的课程可涵盖销售交易必修课,销售交易序列不必涵盖交易必修课

学术主任

汪滔 上海交通⼤学上海高级金融学院实践教授,重庆高级金融研究院院⻓,拥有丰富的金融业从业经验,曾在中国国际金融公司任执行总经理和摩根士丹利高级经理职务,从事衍生品以及⼤宗商品等方面的产品设计和交易工作。

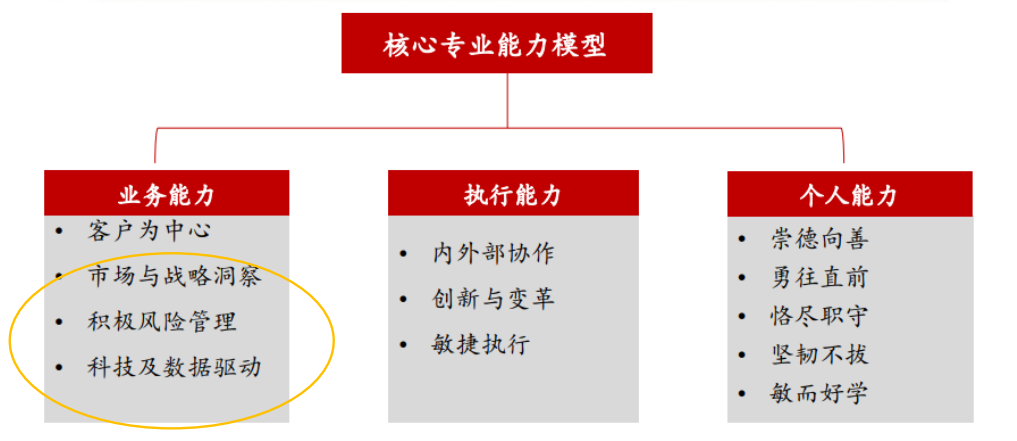

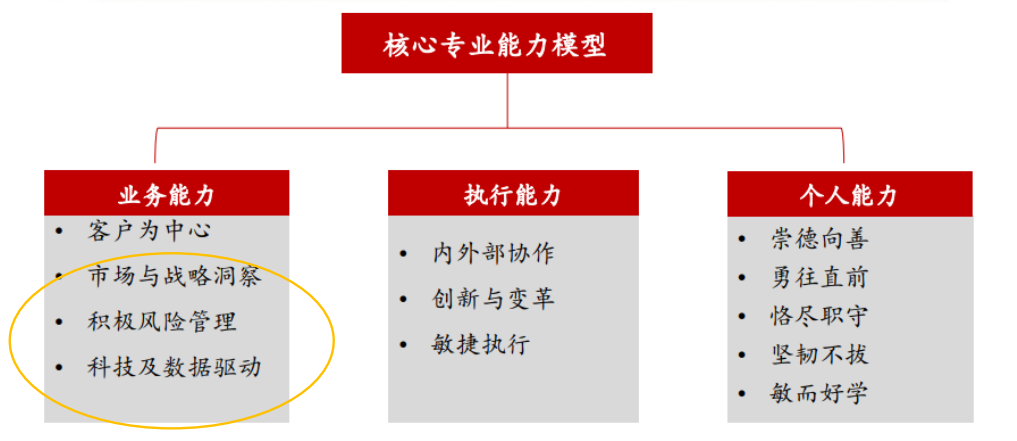

能力模型

-

市场与战略洞察:本土市场研究、全球视野

-

积极风险管理:主动风险意识、有效风险管理、平衡风险与收益

-

科技及数据驱动:科技赋能、数字化转型、数据思维

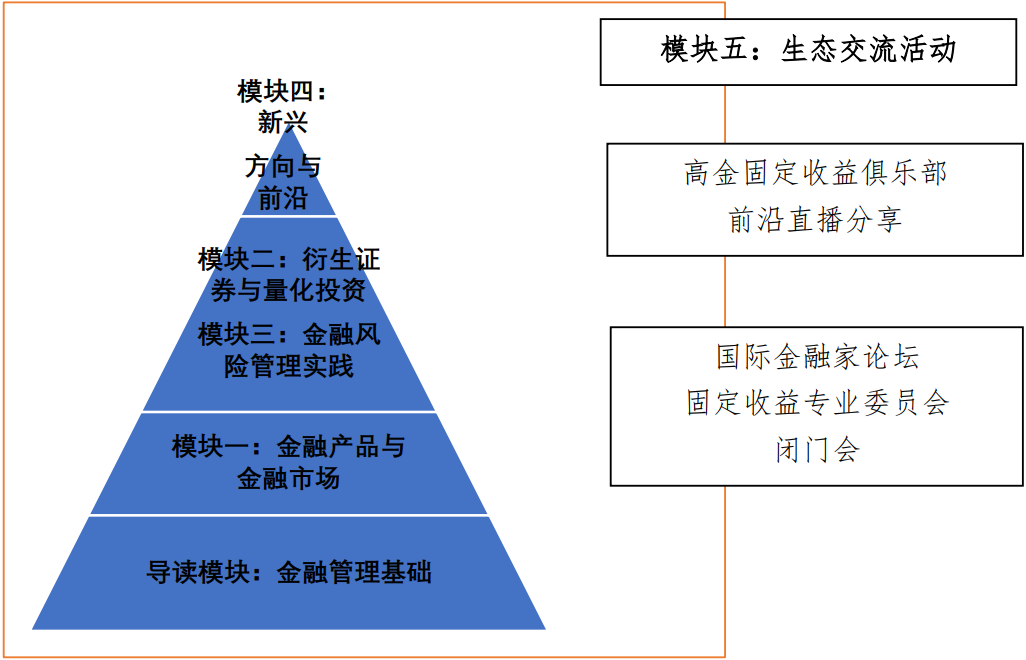

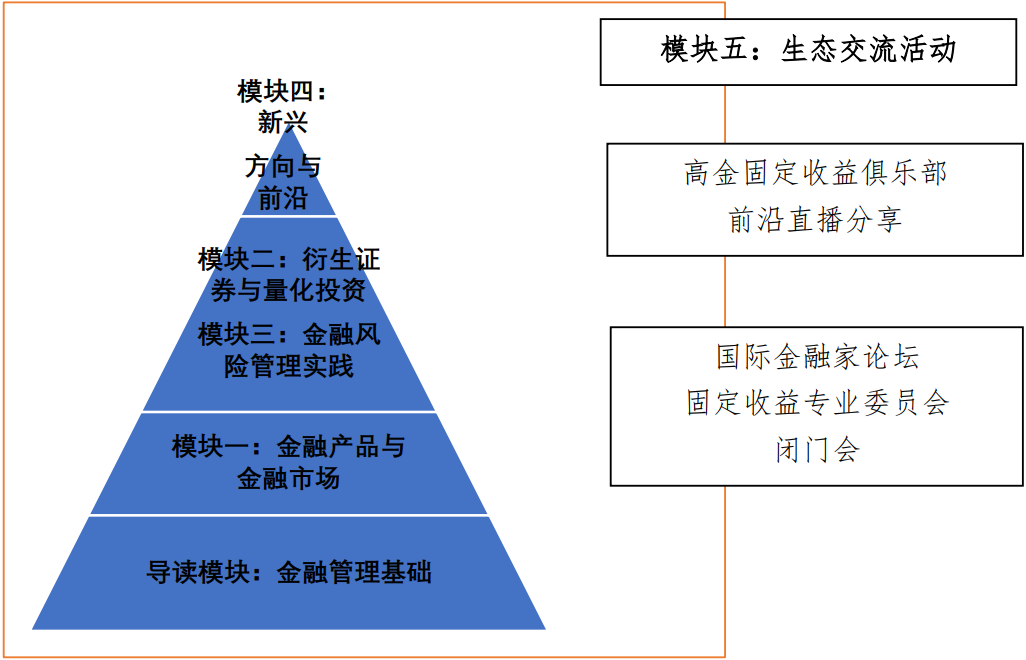

课程模块

导读模块:金融管理基础

《金融学原理》、《会计学原理》、《客户心理学》、《中国金融法法规与监管发展》

课程一:《中国金融法法规与监管发展》

-

金融法(选修)

-

金融风险法律控制整体思路

-

金融投资者的风险识别与纠纷处理

-

银行法律制度(选修)

-

金融衍生产品法律制度

课程二:宏观经济学

-

市场的需求及供给

-

政府对经济的干预:方式及原因

-

企业行为与产业组织

-

生产要素市场

课程三:商业分析与数字化营销

-

消费者分析

-

广告效果与优化

-

定价

-

新产品开发

-

政策设计、评估和强化学习实验

模块一:金融产品与金融市场

课程一:另类投资

-

可转债套利、相对价值套利

-

并购套利

-

事件驱动策略

-

危难证券套利

-

全球宏观投资

-

板块投资

-

新兴市场投资

-

期货和期权交易与套利策略

-

认购(沽)权证投资与套利

-

交易所交易基金投资与套利

-

结构式产品投资与案例分析

-

信用衍生品和信用挂钩产品投资

-

信贷资产证券化投资

-

黄金现货、黄金期货和期权

-

其他: 石油、铜、锌、铝等商品的投资和期货期权的操作

课程二:固定收益证券

-

利率的期限结构

-

债务工具和信用风险分析

-

债务投资组合策略

-

利率掉期、期货和远期

-

中国固定收益证券市场

课程三:衍生证券

-线性合约

-

期货市场机制

-

使用期货的对冲策略

-

远期和期货价格确认

-非线性合约(选修)

-

期权市场机制

-

涉及期权的交易策略

-

货币期权

-

期货期权

-

涉及货币风险的中性定价

模块二:衍生证券与量化投资

课程一:证券估值与定价

-

证券估值基本原理

-

权益的绝对估值与相对估值

-

债券估值定价

-

衍生品估值定价

课程二:衍生品定价

理解衍生产品定价的本质是使用基本的建筑模块构建复杂的模型,并利用数学计算获得高效准确的分析、对冲及风险管理能力。四个基础的建筑模块是现金、远期、掉期和期权,所有复杂产品都能由这四种模块构成,工程和数学方法对不同资产市场都适用:股票、固收、信用和外汇。

-

现金流工程

-

利率曲线

-

远期、掉期产品

-

期权及动态对冲

-

波动率微笑

-

利率期限结构和 Bermudian 利率掉期期权

课程三:期权定价、交易策略与风险管理

-

期权基础知识

-

期权定价

-

期权交易策略

-

期权风险管理与希腊字母

-

隐含波动率与波动率交易

-

套保与套利做市商交易

-

期权与结构化产品应用

课程四:固定收益中的量化技术

-

固定收益产品基本概念

-

利率债与信用债

-

宏观经济与宏观利率政策

-

利率期限结构与利率曲线模型

-

债券与主体信用风险

-

固定收益产品风险管理(久期、凸性、免疫等)

-

固定收益投资组合风险管理

课程五:金融工具与结构化产品设计

-

场内场外市场对比、中国和美国金融市场对比

-

海外投行主要板块

-

衍生品市场

-

互换种类:利率、货币、商品、CDS 等互换

-

重要金融创新和结构化产品初探

模块三:金融风险管理实践

课程一:金融风险管理(基础)

- 介绍

- 风险管理框架

- 风险偏好框架

- 市场风险

-

VaR-Value at Risk

-

市场风险因素和统计特征

- 信用风险

- 流动性风险

- 运营风险

- 风险科技

- 风险汇总和风险分配

- 法规的最新发展

课程二:企业风险管理和套期保值策略

-

风险管理(套保)的目标

-

风险的分类和识别

-

风险的度量和套保比例的设定

-

套保工具的选择

模块四:新兴方向与前沿实践

课程一:宏观经济发展与趋势

-

国际经济新形势

-

美国、欧洲、日本板块

-

新兴市场板块

-

中国市场面临的挑战与机遇

-

货币市场的政策与风险

课程二:期货新品种之碳排放权

-

碳边境税与碳期货

-

碳定价制度与碳市场发展

-

ESG 投资前景与机遇

-

林业碳汇、海洋蓝汇、航空燃油减排案例

课程三:期货新品种之工业硅

-

新能源行业衍生品

-

新能源相关企业风险管理

-

工业硅面临的价格风险

-

工业硅产业后市展望

-

工业硅期货套包策略

-

工业硅套保案例分析

课程四:模拟交易

-

定量分析与算法模型介绍

-

企业套保盈亏测算模拟互动

-

企业套保交易策略实战互动

-

新品种期货交易模拟实战

课程六:低碳金融

课程七:量化投资

模块五:生态交流活动

课程目标:增加学员学习外第二课堂的交流互动,搭建机构间、同学间交流学习的平台。

分享主题(举例):

-

动荡的世界、债券和商品-2022 年中期投资研讨会

-

“衍生品在固收+领域的发展和应用“研讨会

-

“碳中和背景下的绿色金融新机会”主题沙龙及闭门研讨会

国际金融家论坛固定收益专业委员会

2018 年 12 月 15 日,国际金融家论坛成立。在学院的指导下,俱乐部响应国际金融家论坛,积极推进中国金融专业化和国际化的使命号召,已正式加入国际金融家论坛,成为其下属固定收益专业委员会。

高金固收俱乐部

成立于 2015 年,并于今年以及 2017 年获得优秀俱乐部荣誉称号。俱乐部主要会员由从事债券领域发行承销、研究、交易、投资、风险控制或对固定收益领域感兴趣的同学组成。固收俱乐部立志服务于广大从事固收及对固收感兴趣的高金学生及校友,设立会员中。

课程设计

交易员(必修)

初级

-

会计学原理

-

金融学原理

-

宏观经济学

-

另类投资

-

证券估值与定价

-

金融风险管理(基础)

-

中国金融法法规与监管发展

中级

-

衍生证券

-

固定收益证券

-

衍生品定价

-

期权定价交易策

-

略与风险管理

-

企业风险管理与套期保值策略

高级

-

固定收益中的量化技术

-

客户心理学

-

商业分析与数字化营销

-

ESG与低碳金融

-

期货新品种之新能源方向

-

期货新品种之ESG

交易员(选修):模块四-生态活动

销售交易(必修)

初级

-

会计学原理

-

金融学原理

-

宏观经济学

-

证券估值与定价

-

金融风险管理(基础)

-

中国金融法法规与监管发展

-

客户心理学

中级

-

另类交易

-

衍生证券

-

固定收益证券

-

证券估值与定价

-

企业风险管理与套期保值策略

-

模拟交易

高级

-

固定收益与量化投资

-

商业分析与数字化营销

-

信用风险

-

ESG与低碳金融

-

期货新品种之工业硅与碳排放权

销售交易(选修)

衍生品定价、期权定价、固定收益中的量化技术